El aumento de tasas referenciales si bien tendrá un impacto en el mediano plazo en el costo del financiamiento hipotecario, para especialistas temas como la falta de vivienda disponible y el empleo formal seguirán como los factores principales para buscar un crédito hipotecario, más allá del aumento que se pueda dar en este tipo de préstamos.

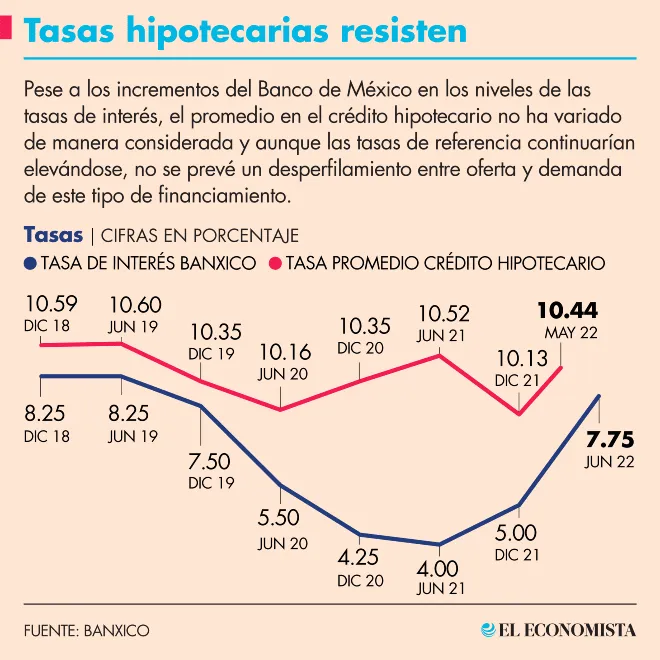

Desde junio del 2021, Banxico comenzó con el ciclo alcista de la tasa referencial y en lo que va del año, el banco central ha incrementado la tasa referencial en tres ocasiones en 50 puntos base y una más en 75 puntos, para ubicarse actualmente en 7.75 por ciento.

Para especialistas del sector hipotecario, esto repercutirá en la tasa de interés ponderada para hipotecas para ubicar la tasa promedio en alrededor de 11% hacia finales de este año, desde un porcentaje promedio de 10.44%, que registró en mayo pasado, según cifras de Banxico.

Juan Kasuga, director general de Creditaria México, explicó que en lo que va del año la tasa hipotecaria ponderada empezó a mostrar aumentos paulatinos; sin embargo, esto no fue por nerviosismo del sector financiero, sino ha obedecido al contexto económico global.

“Las tasas de principios de año, del primer trimestre, ya son historia y todos los bancos han anunciado incrementos importantes”, detalló el directivo de Creditaria.

“Todavía se prevé que en el segundo trimestre se sigan haciendo ajustes que pueden totalizar en un punto o dos adicionales sobre las tasas (…) Yo creo que a finales de año la tasa ponderada sí podría estar rondando 11 por ciento”, añadió Kasuga.

Para Fernando Soto-Hay, director general de Tu Hipoteca Fácil, es un hecho que la tasa de interés hipotecaria se ha incrementado desde el primer trimestre, esto pese a no estar directamente ligada a las tasas referenciales, sino a los bonos a largo plazo.

“La realidad es que la mayoría de los bancos ya trae sus tasas arriba del 8%, entre 8.65, 8.70% y de ahí lo suben hasta 10%, 10.5%, dependiendo del perfil del cliente”, explicó Soto-Hay.

Sin embargo, consideró, los bancos han contenido en la medida de lo posible los aumentos, para mantener la colocación hipotecaria, lo cual seguirá así en los próximos meses, ante la competencia bancaria y la demanda de vivienda.

¿Cuánto cuesta un aumento en la tasa de interés?

Los expertos coincidieron en que un aumento de hasta un punto porcentual sobre las tasas de interés representa un incremento en las mensualidades de entre 800 y 1,000 pesos por cada millón financiado.

“Todavía no vemos la preocupación de que se ofrezcan créditos que se pudieran considerar impagables”, opinó Kasuga.

Soto-Hay ejemplificó que con un crédito de 3 millones de pesos, a una tasa de 9% a 15 años, se pagaría una mensualidad de cerca de 33,000 pesos, mientras que a un plazo de 20 años el pago sería de 30,000 pesos.

Bajo este escenario, con un aumento de un punto porcentual, el pago por mes aumentaría poco menos de 1,000 pesos por cada millón financiado, explicó el directivo de Tu Hipoteca Fácil.

Para el directivo de Creditaria, con todo y los aumentos sobre las tasas del crédito hipotecario de este año, éstas podrían registrar en el corto plazo un nivel menor a los incrementos del futuro.

“Las tasa de ahora, de junio, julio y agosto, seguramente van a ser más bajas que las del cuarto trimestre del año, mismas que podrían ser más bajas que las de principios del 2023”, explicó.

Cabe recordar que el sistema financiero mexicano permite la portabilidad hipotecaria o el crédito para pago de pasivos, lo cual permite que un préstamo originado en una institución sea trasladado a otro bajo nuevas condiciones.

Empleo y vivienda disponible: lo que preocupa al sector

Para ambos especialistas, más allá del costo financiero de un crédito para vivienda, los potenciales compradores de una casa tienen preocupaciones no relacionadas con el incremento de las tasas de interés.

Soto-Hay consideró que la falta de inventario disponible de viviendas y el efecto sobre los precios es un tema de mayor preocupación, que incide en las personas interesadas en adquirir una hipoteca.

“Donde está el reto enorme es en la falta de vivienda que no se está construyendo a nivel nacional, salvo por cierto polos turísticos, pero en general el país, y en particular la Ciudad de México, hay una carencia de vivienda muy importante”, destacó Soto-Hay.

Así, dijo Soto-Hay y añadió que en caso de que los precios de la vivienda se incrementen respecto al alza en los salarios, la oferta y demanda se podría desperfilar lo que incidiría en la colocación de hipotecas y la venta de casas.

Al respecto, Juan Kasuga coincidió en que la seguridad sobre los empleos y los ingresos es uno de los elementos que mayor peso tendrán al momento de decidir solicitar o no un crédito.

Fuente: El Economista