El regreso de Donald Trump a la presidencia de Estados Unidos podría tener múltiples implicaciones en la estabilidad económica y financiera de algunos estados mexicanos, sobre todo aquellos con un fuerte vínculo con el comercio, la inversión y las remesas, señaló Fitch Ratings.

En un análisis expuso que, por un lado, la política de comercio exterior de Trump, con su enfoque proteccionista, podría afectar a los estados mexicanos.

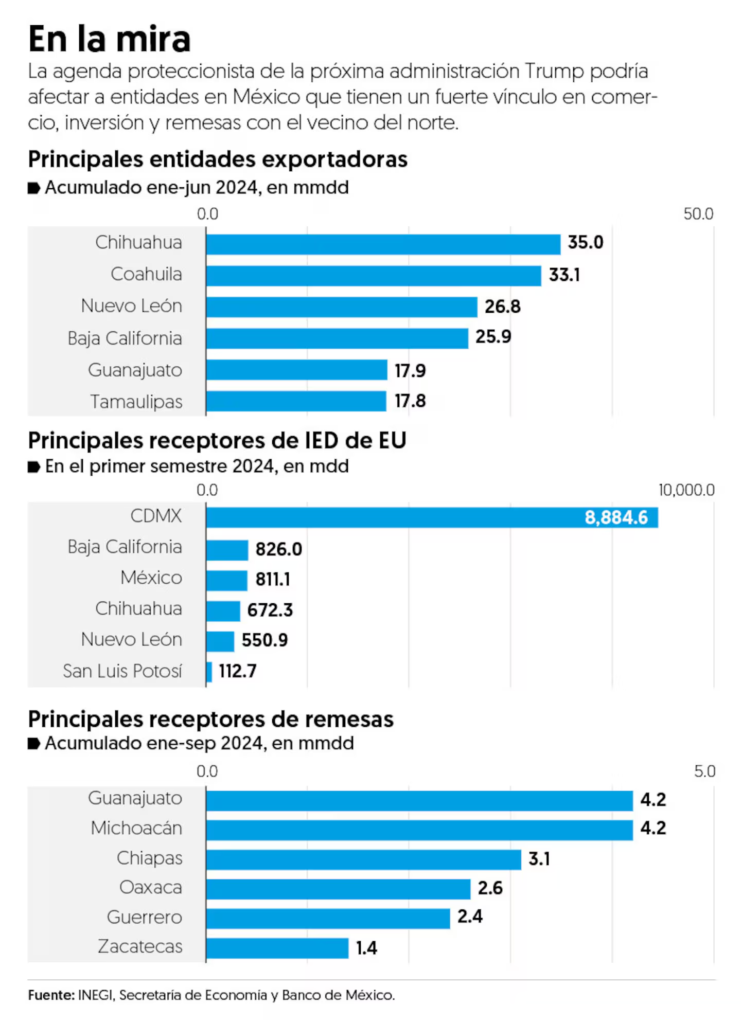

Además, la revisión del Tratado entre México, Estados Unidos y Canadá (T-MEC) podría aumentar las barreras comerciales, con un especial impacto a Baja California, Coahuila, Chihuahua, Nuevo León y Tamaulipas, estados que dependen en gran medida de las exportaciones hacia territorio estadounidense.

“Un aumento en los aranceles y políticas de importación más estrictas podría reducir la competitividad de los productos mexicanos en el mercado estadounidense, disminuiría los ingresos fiscales derivados de la actividad económica y afectaría la recaudación del impuesto sobre la nómina”, alertó la calificadora.

Pantheon Macroeconomics coincidió que los riesgos más apremiantes con Trump son los posibles aranceles, aunado a las estrictas políticas de inmigración.

En campaña, Donald Trump amagó con imponer un arancel universal a las importaciones de hasta 20 por ciento, pero para los productos chinos la medida sería del 60 por ciento. Incluso, por temas migratorios planteó una tarifa de 25 por ciento a México.

“Una presidencia ‘populista’ de Trump probablemente haría que México sufriera un crecimiento económico más débil, una inflación más alta y condiciones financieras más restrictivas durante más tiempo”, indicó Andres Abadia, economista en jefe para América Latina, de Pantheon Macroeconomics.

Al respecto, Humberto Calzada, economista en jefe en Rankia Latam, precisó que el impacto para México dependerá del nivel de la política proteccionista de Trump, ya que la intención es regresar a las empresas que están en el país a territorio estadounidense.

“Va a tener un impacto negativo en la economía mexicana. Desaceleraría el comercio, habría menor empleo en México, menores ingresos, menor consumo”, alertó el especialista.

Sin embargo, Estados Unidos también padecería dicho plan arancelario. De acuerdo con S&P Global Ratings, una tarifa universal provocaría un repunte inflacionario en el primer año y el PIB bajaría un punto porcentual. Tan solo el arancel a productos chinos añadiría hasta 1.2 puntos porcentuales a los precios al consumidor y bajaría medio punto la economía.

Impacto para el nearshoring

En tanto, la calificadora también observó un impacto en la Inversión Extranjera Directa (IED) y el nearshoringpor la incertidumbre política y económica generada por la victoria de Trump. Por ello, Baja California, Ciudad de México, Nuevo León y San Luis Potosí podrían ver una reducción en proyectos nuevos de inversión si las políticas de la nueva administración en Estados Unidos se enfocan en repatriar la producción manufacturera.

Alejandro Padilla, director general adjunto de análisis económico de Banorte, afirmó que en un contexto en el que Donald Trump ha hablado sobre la imposición de aranceles a todo el mundo y un cambio de paradigma en el comercio internacional, México cuenta con el T-MEC lo que da certeza. Así, mantiene su atractivo para el nearshoring.

Política de inmigración de Trump reducirá el flujo de remesas en México

Sobre las remesas dijo que son una fuente crucial de ingresos para Chiapas, Guerrero, Michoacán, Oaxaca y Zacatecas. Por lo tanto, las políticas de inmigración más estrictas de Trump podrían reducir el flujo de estas divisas, lo que afectaría el consumo y la estabilidad financiera de estas regiones.

“Una disminución en las remesas podría impactar directamente la demanda interna y calidad de vida de las familias que dependen de estos ingresos, afectando la capacidad fiscal de los estados y aumentando el gasto social debido al incremento en la demanda de servicios públicos y programas sociales”.

Esto afectaría la capacidad fiscal de los estados y elevaría el gasto social por una mayor demanda de servicios públicos y programas sociales.

Aunado a esto, agregó Fitch, la necesidad de reorientar el gasto público hacia necesidades inmediatas podría obligar a los estados a ajustar su presupuesto y postergar proyectos de infraestructura crítica, afectando el desarrollo a largo plazo.

“Si se empiezan a cristalizar estas medidas de Trump sí tendríamos un impacto negativo en el comercio con EU y hacia la economía mexicana, que implicaría menores empleos y menor consumo”, insistió Calzada.

En consecuencia, anotó por último, los estados podrían recurrir a un endeudamiento mayor por una posición de liquidez presionada. “Esto incrementaría los niveles de deuda pública y los costos de servicio de la deuda, limitando su sostenibilidad y la capacidad de los estados para invertir en el futuro”, concluyó.

Fuente: El Financiero