«En un momento de urgente necesidad te puede salvar la vida, endeudarte por un lujo o capricho es muy peligroso para tus finanzas”.

Frank García, asesor experto en finanzas personales.

Las instituciones financieras ponen en el mercado un gran número de productos que le permiten al cliente disponer de dinero de manera instantánea. Las diferentes emergencias que se pueden presentar hace necesario que en algún momento sólo se pueda recurrir a un crédito.

Una de las opciones que ha ganado popularidad en los últimos años y que más llegan a ofrecer las instituciones bancarias es el crédito de nómina. Esta modalidad se caracteriza por ser préstamos personales en los que el pago de las cuotas se descuentan directamente del salario del trabajador.

Contratar un crédito de nómina puede llegar a ser sumamente sencillo; es posible obtenerlo a través del celular, con las aplicaciones de los bancos donde el trabajador recibe su nómina y, en varias ocasiones, son los mismos bancos los que ofrecen al cliente estos préstamos.

¿Qué te pedirán al solicitar tu préstamo de nómina?

Los requisitos varían entre instituciones bancarias, sin embargo, hay algunos de ellos que se piden en todos los bancos en los que se pueden contratar estos créditos.

El principal requisito es haber recibido la nómina en el banco al que se solicitará el préstamo con uno o dos meses de antigüedad, pues los pagos mensuales o quincenales que implique se descontarán automáticamente de los ingresos mensuales del solicitante.

Adicionalmente, de acuerdo con los portales de las diferentes instituciones bancarias, se debe contar con buen historial crediticio, tener ingresos de mínimo 2,000 pesos y tener entre 18 y 75 años.

Según la información publicada los documentos usuales necesarios para solicitar un financiamiento son: una identificación oficial, un comprobante de domicilio no mayor a tres meses y un comprobante de ingresos membretado del mes anterior.

¿Cuáles son las características?

De acuerdo con la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), hay dos tipos de instituciones que pueden otorgar este tipo de créditos, los bancos tradicionales, Sociedades Financieras Populares (Sofipos) y las Sociedades Financieras de Objeto Múltiples (Sofomes).

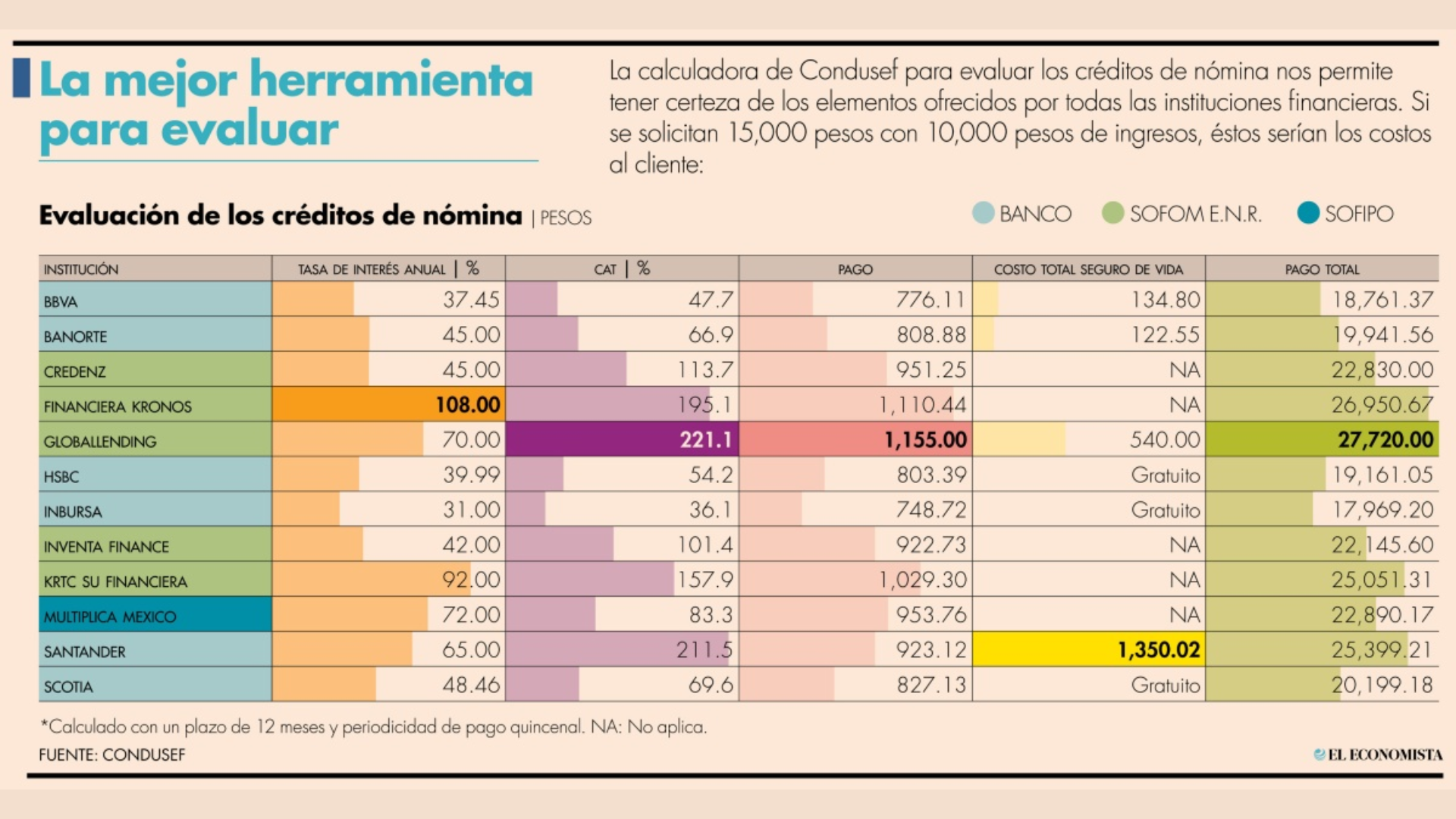

Al momento de dar el capital, se deben evaluar la tasa de interés, el Costo Anual Total (CAT) y también, si la contratación de un seguro de vida es obligatoria para recibir el crédito. Con los elementos anteriores es posible evaluar el costo total del préstamo.

La Condusef cuenta con una calculadora, donde se pueden comparar las condiciones que ofrecen las diferentes instituciones al contratar este servicio, en su portal web.Solamente se tienen que ingresar datos como el monto a pedir, la periodicidad de los cobros, los ingresos del solicitante y el plazo de liquidación.

¿Qué pensar si te vas a endeudar?

Frank García es experto en planeación de finanzas personales, y sostiene que la mayoría de los préstamos de nómina consisten en conceder la suma deseada al cliente y cobrar el crédito a través de pagos chicos pero recurrentes, generando una deuda muy larga al solicitante.

“Para el pensamiento y la mente humana, se nos hace fácil porque pensamos ah es sólo cierta cantidad a la semana, no es mucho, pero al mes significa una parte importante de los ingresos. Ahí empezamos a darnos cuenta que no previmos esa situación”, declaró Frank García sobre el impacto de los pagos en los ingresos.

En cuanto a los pagos, expertos recomiendan buscar la opción de la entidad financiera que ofrezca pagar la deuda a través de mensualidades y evitar los pagos recurrentes, que puedan impactar la planeación financiera total.

Otro tema que Frank García recomienda priorizar es la posibilidad de poder abonar en cualquier momento un pago a capital sin penalización. De esta manera, en caso de tener los recursos, se tendrá la opción de liquidar buena parte de la deuda en un solo pago, sin hacer crecer el costo total.

“Si te vas a endeudar, lo fundamental es evaluar el objetivo de la deuda. Si la deuda es para lujos o gustos, jamás te recomendare endeudarte. Si la deuda no alcanza para lograr el objetivo que quieres cumplir, tampoco te recomiendo que te endeudes”, afirmó sobre la decisión de tener algún compromiso financiero por pagar.

Expertos recomiendan evitar, siempre que se pueda, el quedar endeudados, pero si se atraviesa por algún momento de necesidad, asegúrate de comparar todas las opciones disponibles en el mercado y siempre busca cuidar tus finanzas personales a través de los préstamos más baratos, con menores tasas de interés y con menor duración.

Las instituciones financieras que ofrecen créditos de nómina, la mayoría de veces lo hace a partir de 2,000 pesos y pueden llegar a ofrecer un millón y medio de pesos.

Fuente: El Economista